PE择时

PE指标即市盈率,指在一个考察期(通常为12个月的时间)内,股票的价格和每股收益的比例。

市盈率是最常用来评估股价水平是否合理的指标之一,由股价除以年度每股盈余(EPS)得出(以公司市值除以年度股东应占溢利亦可得出相同结果)。

与市净率、市销率、现金流量折现等指标一样,PE是股票投资基本分析最常见的参考指标之一。

关于PE量化择时,持有封基老师专门写过一篇文章,下面就用封基老师的文章来作具体的讲解。

在传统的价值投资中,PE是一个最重要的参数,设想以下我们利用PE来择时,PE高的时候卖出,PE低的时候买入,那到底多少是高?多少是低?在量化投资看来,不是由哪个专家说的,也无法用这个世界上最复杂的公式推导出来的,而是要通过历史数据的回算得到的,当然历史不可能完全重复,但有数据总比没数据要靠谱的多。上数据!

下面我们还是用沪深300指数来作为样本,用价值投资中最经典的指标——PE来择时。

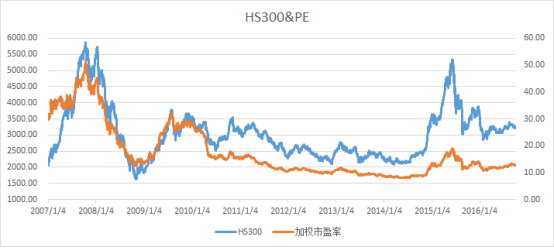

我们先来看看在2007年1月4日到2016年9月30日近10年中沪深300指数和对应的加权PE之间的关系,从下图中我们可以看到基本是同步的,15年指数的高点逼近07年,但对应的PE只有一半都不到,这说明了市场认可的高点在不断的下降。

我们还是观察07-15年的数据,用非对称PE来决定买入卖出条件:低于N1买入,高于N2卖出,其中N1<N2,经过优化,N1=9.6,N2=18.7,但因为在12年前,PE从来没有小于过10,所以无法达到买入条件,到了12年才有买入条件,一直到15年PE才到了18.7的卖出条件,以后就一直没达到买入条件直到16年9月30日,从结果看,也只有12年到15年这3年多才是PE发挥出色的年份,所以简单的用PE择时,很有可能要么好几年空仓,要么好几年满仓,很难达到我们的期望。

我们设想把PE的中值动态化,然后减去一个下限作为买入的条件,加上一个上限作为卖出的条件。中值可以用PE的长均值,但如果仅仅用一个长均值依然会遇到问题,比如07年大涨,PE均值肯定是偏高的,08年大跌,PE均值肯定是偏低的。所以我们再引入一个参数来描述这种涨跌,这样PE中值=average(N1天PE)*(N2天涨幅)*A(其中A初始值为1),

买入条件:PE<PE中值-下限

卖出条件:PE>PE中值+上限

经过优化,当07-15年9年观察区最优时,N1=180,N2=60,A=4.4,下限=1.9,上限=5.8,得到如下结果,训练区年化收益率20.94%,观察区0%,均战胜指数6.78%和-12.80%,近10年仅仅操作了14次,在08、10、15、16等4年基本都是熊市的年份战胜指数,07、09等两年大牛市跑输指数,其他年份打平,总体跑赢。

虽然这不是一个最佳的结果,但作为一个例子,来说明传统的价值投资是如何在量化投资中得到进一步完善的。抛砖引玉,衷心希望大家来用量化这个武器使得传统的价值投资得到发扬光大。