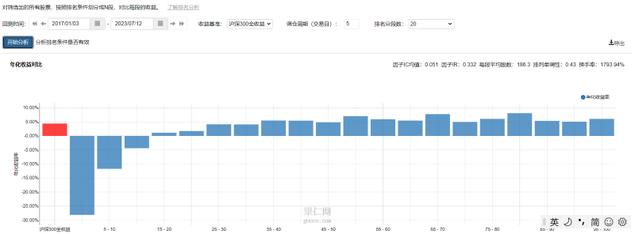

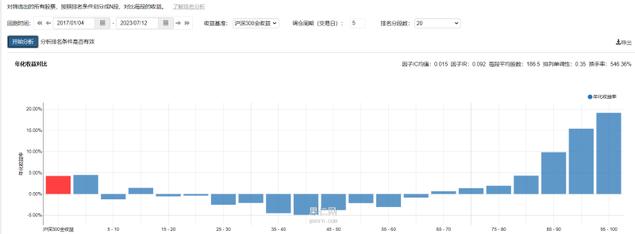

由于17年后,原本区分力度很大的,在小市值中非常好用的反转因子和缩量因子都出现明显的存在门控效应的非线性特征

股票池设定为包括科创,排除ST和涨跌停

反转因子:

缩量因子:

因此定性简单的非线性的反转因子和缩量因子如下

非线性缩量:IF(HRankScore(5日换手率,0,2)>40, 70, HRankScore(5日换手率,0,2))

非线性反转:IF(HRankScore(60日乖离率,0,2)>40, 70, HRankScore(60日乖离率,0,2))

转换后,因子在其IC基本不变的情况下,IR大大提升,换手率大大减少

这一效应在2017年之前的样本中仍然成立:

可见并非单纯拟合了17年之后的变化

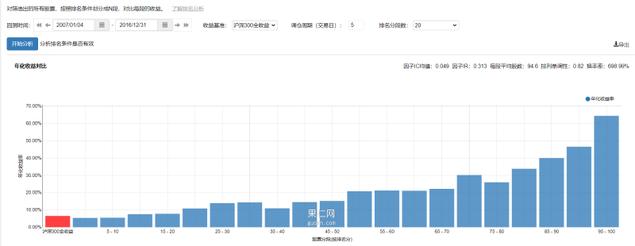

市值因子也存在明显的非线性效应:

17后

17前

相比定义复杂的Barra非线性市值因子,可定义简单的非线性市值因子为

IF(HRankScore(总市值,1,0)>40,70,HrankScore(总市值,1,0))

换手率不变的情况下,IC和IR大大改善:

和数据挖掘中常见的非线性因子处理方法不同,这一变换可以有较好的政治经济学解释,因此可以相对不那么担心其过拟合

例如,换手率特别高和涨幅特别高的股票才会出现因为主力拉升导致的明显反转,即一般金融文献中用词刻意给主力打掩护和洗白金融市场极度掠夺性与非理性的“行为理论”的”非知情投资者“/韭菜的所谓“过度反应”/瞎梭哈被套,或更洗白的”有效市场理论“为基础的所谓”套利限制“

虽然实际上压根不是暗示的什么”相对于(在庸俗经济学中全知全能堪比上帝的伟大光荣正确的)市场的合理定价” “最多最多退一万亿兆步也就差个套利了”,而是人们较难以利用负预测收益的”做空限制“(非A股微盘股中常有实则为韭菜不足的所谓”流动性限制“)

其他情况下换手率和涨幅对股票的影响并不大;以及壳价值在较小的股票中表现明显,在较大的股票中表现不明显

参考资料:

延伸阅读: