(一)动量因子在A股无效吗?

如果稍微做过一些研究的朋友应该会知道常规的动量因子(过去一年涨幅)在A股的历史回测结果非常糟糕。

比如,我们选择过去250日涨幅最大的前100只股票

20天调仓一次

每只股票平权买入

股票最长的持有时间为60日

我们来看从2007年1月至今(2019/4/3)的回测结果:

策略总收益为50.32%,同期沪深300总收益91.58%

策略年化收益3.39%,同期沪深300年化收益5.46%

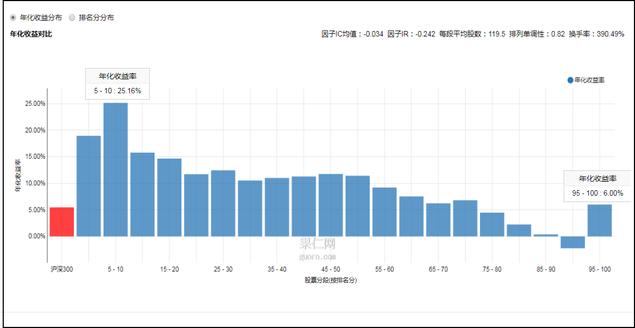

对A股全部股票按250日涨幅分为20段

平均每段120只股票

最靠前5%的分段收益要比最后5%-10%的分段收益少近20个百分点:

通过排名分析可以看到,相比动量效应,反转效应在A股反而更加简单有效。貌似在牛短熊长的A股,不断地买跌抄底才是王道。

但如果因为上面的回测结果就草率地认为动量类策略在A股无效,那么你很可能就因此错过了一个闷声发大财的机会。

今天我们就来介绍一种动量策略的正确打开方式。

(二)动量策略的正确打开方式

这里我们会用到一个进阶的动量因子,也就是所谓的高质量动量因子。

那么什么是高质量的动量呢?

我们通过两只股票过去一年的价格走势进行举例。

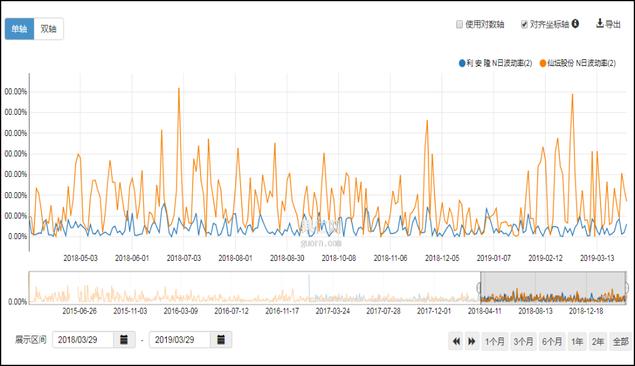

利安隆和仙坛股份这两只股票在过去一年的涨幅刚好都达到了86%:

但是明显可以看出利安隆这只股票的走势更加平缓,仙坛股份则相对比较“不安分”,股价的波动也更加剧烈。

通过波动率的对比则更能看出两者之间的差异:

这两只股票在过去一年的涨幅一致,如果根据传统的动量因子(250日涨幅)进行打分,它们会是评分完全相同的两只股票。

但是,如果再增加波动率这个维度,我们会发现两只股票存在明显的差异。

虽然两只股票最后的终点相同,但一种是稳稳地向上,另外一种是忽上忽下地坐股价过山车。想必大部分人会更愿意接受第一种平缓的上涨过程。

所以,这里我们会认为利安隆这类股票的动量质量高于仙坛股份这类股票。

那么如何定义动量质量因子?这里有两种定义方式

方式一:

动量质量 =(正回报率 - 负回报率)/ (正回报率 + 负回报率)

方式二:

动量质量=(正涨幅天数-负涨幅天数)/(正涨幅天数+负涨幅天数)

我们可以理解为过去的一段时间(一年或6个月中),正回报的天数越多,那么这个股票的动量质量就相对更好。

因为在总回报一定的情况下,正回报比率越高,说明这个股票会具有更多的比较小而连续的涨幅。

这里我们采用方式二的动量质量因子

具体需要定义如下指标:

正涨幅250:Sum(if(1日涨幅<0,0,1),250)

负涨幅250:Sum(if(1日涨幅>0,0,1),250)

250日动量质量:(正涨幅250-负涨幅250)/(正涨幅250+负涨幅250)

(三)策略回测

定义完动量质量因子,我们再使用该因子开发一个简单的策略

策略定义如下:

投资范围:全市场除ST及停牌股票

排名条件:250日动量质量(大),250日波动率(小)

买入规则:排名前100只股票,等权重

调仓周期:20个交易日

回测区间:2007/1/4-2019/4/2

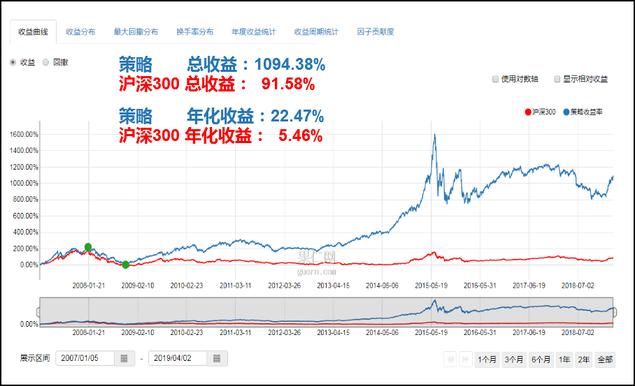

下面是回测结果:

高质量动量策略的总收益:1094%

沪深300累计收益:92%

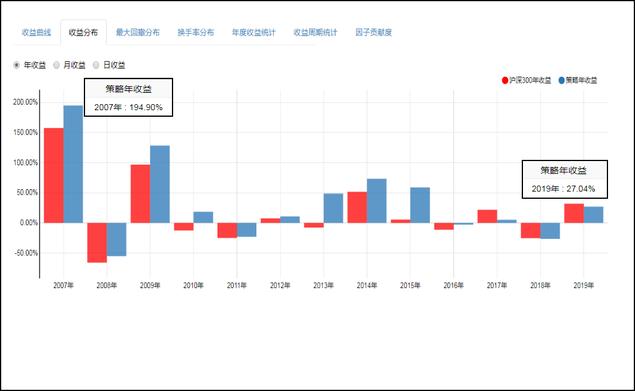

根据策略的年度收益统计也可以发现,在完整的统计年度,策略仅在2017年较大幅度跑输沪深300指数:

(四)总结

其实动量投资本身是一种很好的投资策略。

虽然大家经常嘲笑韭菜炒股就是在追涨杀跌,但是如果严格地去执行追涨杀跌的方法,也是一种逆人性的操作,运用得当也可以获得可观收益。

而通过量化的方法挖掘出市场的非理性行为,通过策略稳稳地帮我们去赚钱,今天介绍的这个高质量动量因子,就是一个可以继续深入研究的方向。